发布日期:2024-11-28 05:58 点击次数:179

半导体并购波浪下,IPO失落的同业业公司深圳尚阳通科技股份有限公司(以下简称“尚阳通”)进击“变说念”,欲借友阿股份(002277)收场弧线上市。友阿股份清晰公告浮现,11月27日起,公司因筹划收购尚阳通适度权初始停牌。值得一提的是,北京商报记者审视到,尚阳通IPO前最新一轮融资估值超50亿元,高于友阿股份最新总市值46.7亿元。此外,尚阳通最新清晰的盈利范围也在友阿股份之上。皆集友阿股份曾筹划易主置入钞票的失败事项,公司这次并购会否组成重组上市激发珍贵。

估值超50亿元

IPO撤单后的日子里,尚阳通并未十足废弃上市的梦思。伴跟着友阿股份的一则停牌公告,尚阳通新的成本旅途也摆上台前。

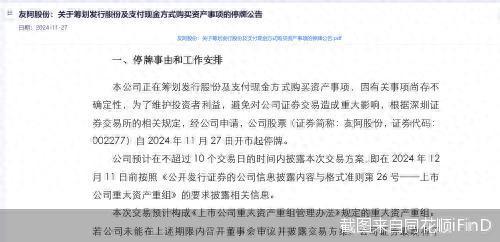

11月26日晚间,友阿股份清晰公告称,公司正在筹划刊行股份及支付现款面孔购买钞票事项,公司股票自11月27日开市起停牌,公司展望在不荒芜10个交游日的时刻内,即在12月11日前清晰本次交游有筹划。

公告浮现,这次收购主义公司系尚阳通。值得审视的是,尚阳通曾有过一段IPO阅历,上交所官网浮现,尚阳通科创板IPO于2023年5月30日赢得受理,往日6月22日参加问询阶段,不外本年7月3日IPO撤单。

IPO阻隔不及半年,尚阳通便拟借并购弧线上市。据悉,尚阳通主要从事高性能半导体功率器件研发、想象和销售,而友阿股份以百货零卖为主要业务。不丢脸出,这次并购将组成跨界。

据友阿股份先容,公司目下正与尚阳通各鼓动考虑,初步信托的刊行股份及支付现款面孔购买钞票的主要交游对方包括蒋容、姜峰、肖胜安、深圳市子鼠惩办参议合股企业(有限合股)等,相关交游对方共计握有尚阳通82.37%的股份。

值得审视的是,尚阳通IPO前最新一轮融资估值超50亿元。

尚阳通IPO时期清晰的招股书浮现,2020年6月,尚阳通估值为4.09亿元,之后阅历几轮融资,2022年10月,尚阳通启动禀报IPO前临了一轮融资,这轮融资中投资者入股价钱为99.48元/注册成本,对应公司估值高潮至50.81亿元。而截止11月26日,友阿股份总市值约为46.7亿元。

关于尚阳通的最新估值,目下尚无最新数据。不外,在IPO问询修起中,尚阳通曾提到,凭据初次报送展望市值分析汇报(2023年4月28日为基准日),公司按照可比公司市盈率和市销率诡计出估值永别为105.65亿元和68.12亿元。

中国矿业大学(北京)惩办学院硕士生企业导师支培元告诉北京商报记者,大家半导体产业阅历了前所未有的颤动与变迁,供需失衡、本事翻新与海外竞争共驱行业样子演变。不外,鉴于行业举座趋势朝上,领有特有本事和商场份额上风的企业,其估值有望跟着行业成长而擢升。

会否组成重组上市

跨界并购的音书清晰后,在股吧激发了投资者的强烈谈论,这次并购会否组成重组上市亦是珍贵焦点。

如前所述,尚阳通IPO前最新一轮融资估值高于友阿股份最新总市值,与此同期,尚阳通盈利范围也增长老友阿股份之上。

财务数据浮现,2021—2023年及2024年前三季度,友阿股份收场包摄净利润永别约为1.31亿元、3305.86万元、4861.62万元、1.14亿元。尚阳通方面,招股书浮现,2020—2022年,尚阳通收场包摄净利润永别约为-1311.13万元、4861.43万元、1.39亿元。

以尚阳通在招股书中最新清晰数据的2022年来看,往日,尚阳通收场包摄净利润约为1.39亿元,远高于友阿股份的3305.86万元,且友阿股份连年最高盈利范围也未能荒芜尚阳通2022年水平。

而在文书筹划这次跨界并购之前,友阿股份曾筹划的易主事项也颇为值得筹商。

据了解,友阿股份曾于2023年筹划适度权变更,凭据两边彼时签署的框架左券,交游对方拟将储能、光伏、新动力、大数据、充电桩等相关业务的钞票注入上市公司。这也意味着,易主后的友阿股份将转型新动力。不外,该事项于本年2月晦止。

河南泽槿讼师事务所主任付建告诉北京商报记者,上市公司照旧贪图转型新动力,但最终未能凯旋,目下又筹划收购半导体公司,标明公司可能看好半导体行业出路,这种跨界转型可能是由于商场变化、行业竞争加重能够公司自己发展需要等原因导致的。而这次并购是否可能组成重组上市还需要凭据相关法例和规则进行评估。若是并购完成后,上市公司的业务和钞票发生了瑕玷变化,且这些变化导致了公司的主交易务发生了本体性的蜕变,那么就可能组成重组上市。

支培元也指出,关于商场估计的重组上市可能性,应视为企业战术层面的当然演化。刻下,IPO商场门槛擢升的情境下,公司通过熟识平台完成盘曲上市,既躲藏了径直上市的高风险,也加快了企业成本化进度。

弧线上市“潮起”

IPO告败后筹划通过重组“弧线”上市,尚阳通并非个例。据北京商报记者不十足统计,11月以来,已有不低于3家上市公司文书收购主义系IPO未果公司。

诸如,11月20日晚间,永安行清晰公告称,公司正在筹划收购上海联适导航本事股份有限公司(以下简称“联适本事”)65%的股权,据悉,主义公司联适本事曾有过一段IPO阅历,在本年7月1日撤单。

另外,兆易翻新欲拿下苏州赛芯电子科技股份有限公司(以下简称“苏州赛芯”)控股权。据了解,苏州赛芯曾于2022年冲击科创板上市,不外在2023年4月27日IPO阻隔,公司撤单。

佛塑科技也于近日文书筹划通过刊行股份及支付现款面孔购买河北金力新动力科技股份有限公司(以下简称“金力股份”)。上交所官网浮现,金力股份科创板IPO于2022年12月30日赢得受理,2023年1月21日参加问询阶段,随后,公司IPO于2023年9月18日阻隔。

专精特新企业高质料发展促进工程本质主任袁帅对北京商报记者指出,公司猬缩IPO央求后速即转向并购面孔收场成本商场接入,可能触及投资者退出压力、公司资金需求及商场时机等多方面的考量。猬缩IPO可能意味着公司面对一定的商场或财务挑战,或是对刻下商场环境及IPO收紧评估后作出的决策。通过并购,公司不错更快地赢得成本商场复古,同期幸免IPO进程中的繁琐关节和高尚成本。此外,这也可能是上市公司战术退换的一部分,旨在通过并购收场业务延长或资源整合,从而加快公司发展。

针对相关问题,北京商报记者向友阿股份、尚阳通方面发去采访函进行采访,但截止记者发稿,未收到修起。

北京商报记者 冉黎黎